Očekávané zhodnocení dluhopisů do příštích let je spíše slabé

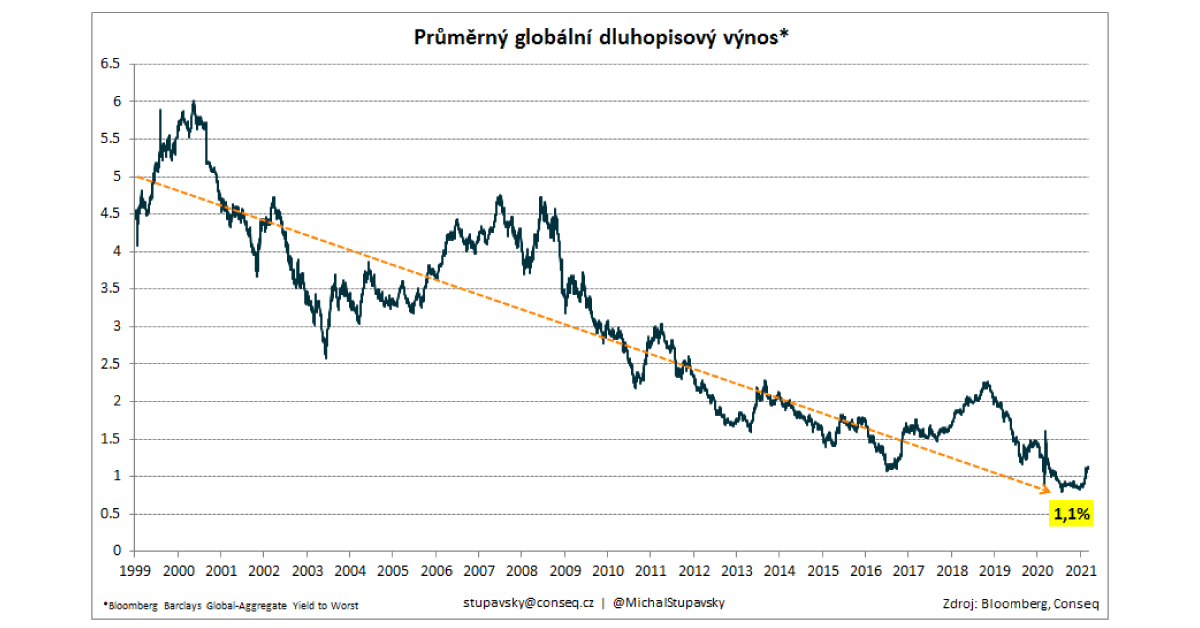

Dluhopisy jsou momentálně jako globální třída aktiv prakticky nejdražší v historii, když průměrný globální dluhopisový výnos do doby splatnosti dle agentury Bloomberg aktuálně činí pouhých 1,13 % a pohybuje se tak i nadále poblíž historického minima ze srpna loňského roku. Průměrný reálný globální dluhopisový výnos do doby splatnosti, tedy očištěný o míru inflace, je proto poměrně hluboko v záporu, aktuálně na úrovni -1,37 %. I nadále se proto domnívám, že vládní dluhopisy relativně bezrizikových zemí příliš prostoru pro solidní zhodnocení ve střednědobém horizontu příštích pěti let nenabízejí, a to včetně českých vládních dluhopisů.

V rámci řízení rizika dluhopisových portfolií je klíčové řízení úrokového rizika. Zjednodušeně řečeno jde o to, že při dluhopisových korekcích mají silnou tendenci více klesat ceny dluhopisů s delší splatností. Za jinak stejných okolností totiž platí, že nárůst požadovaných výnosů do doby splatnosti, řekneme o jeden procentní bod, za jinak stejných okolností způsobí mnohem větší pokles ceny dluhopisu s desetiletou splatností než u dluhopisu například s dvouletou splatností.

Pro řízení úrokového rizika dluhopisového portfolia je klíčová tzv. durace, která udává citlivost tržních cen dluhopisů právě na pohyb úrokových sazeb, resp. požadovaných výnosů do doby splatnosti. Přitom platí, že čím nižší duraci portfolio má, resp. čím kratší je průměrná splatnost dluhopisového portfolia, tím nižší úrokové riziko je v portfoliu přítomno. Například u našeho hlavního dluhopisového fondu – Conseq Invest Dluhopisový – činí durace portfolia pouze 1,8. A naproti tomu durace srovnávacího indexu neboli benchmarku je výrazně vyšší na úrovni 6,6.

Z tohoto faktu vyplývá klíčový závěr a to ten, že při růstu požadovaných dluhopisových výnosů do doby splatnosti, resp. poklesu tržních cen dluhopisů, bude náš fond trpět mnohem méně než benchmark. Tohoto vývoje jsme konec konců svědky od začátku letošního roku, kdy náš dluhopisový fond svůj benchmark výrazně překonává. Podvážení na duraci samozřejmě naše dluhopisová portfolia od poklesu zcela neochrání, nicméně minimálně ve srovnání s benchmarky bude toto velice defenzivní nastavení znamenat velice výraznou relativní nadvýkonnost našeho fondu.

A pokud jde o korporátní dluhopisy, ty jsou momentálně také velmi drahé, neboť tzv. kreditní marže neboli rizikové přirážky, které měří výnosovou prémii korporátních dluhopisů oproti relativně bezrizikovým výnosům vládních dluhopisů nebo sazbám úrokových swapů, jsou výrazně pod úrovněmi historických průměrů. Naše aktivní správa portfolií korporátních dluhopisů je nicméně také nastavena poměrně defenzivně, co se kreditního rizika týče. U korporátních dluhopisů s neinvestičním spekulativním ratingem (high-yield) se totiž zaměřujeme zejména na společnosti, které nejsou extrémně předlužené, například dle poměru čistý dluh/EBITDA, a zároveň na společnosti, které generují velice solidní cash flow, například dle poměru provozní cash flow/investovaný kapitál. Troufám si proto tvrdit, že naše velice robustní kreditní analýzy by měly pomoci zabránit výrazně nadprůměrnému výskytu problematických emitentů.

Autor: Michal Stupavský, investiční stratég Conseq Investment Management, a.s.

Srovnejte si investice a spoření ZDARMA!

- Snadné a rychlé srovnání

- Spoření s nadstandardním úrokem

- Komplexní srovnání investičních nástrojů

Srovnat investice

Srovnat investice