Vývoj na finančních trzích v lednu 2020

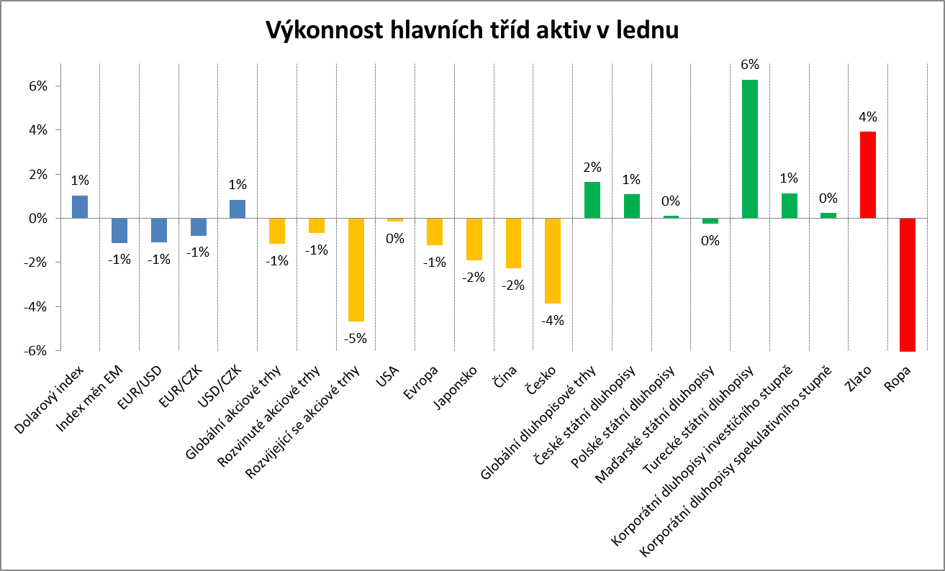

Přes epidemii koronaviru, slabá čísla ohledně dynamiky HDP eurozóny ve čtvrtém čtvrtletí a slabší výsledkovou sezónu potvrzující globální recesi korporátních zisků na tom byly globální finanční trhy ještě relativně dobře, když globální akciové trhy oslabily o 1 %, zatímco globální dluhopisové trhy naopak o 1 % posílily.

Vývoj na finančních trzích

- Lednová nálada byla spíše negativní, zejména v jeho druhé polovině. Důvody byly tři a to epidemie koronaviru, slabá čísla ohledně dynamiky HDP eurozóny ve čtvrtém čtvrtletí a slabší výsledková sezóna potvrzující globální recesi korporátních zisků.

- Dolar tentokrát v nepříznivém sentimentu posiloval. Dolarový index DXY, jenž měří výkonnost dolaru vůči koši hlavních světových měn, posílil o 1,0 %. Vůči euru dolar posílil o 1,1 % na úroveň 1,109 dolaru za euro. Měny rozvíjejících se ekonomik vůči dolaru v průměru, když jejich index vůči dolaru poklesl o 1,1 %.

- Koruna vůči euru meziměsíčně zpevnila o 0,8 % na úroveň 25,21 CZK/EUR. Vůči dolaru koruna oslabila o 0,8 % na úroveň 22,81 CZK/USD.

- Akcie za nepříznivého sentimentu poklesly. Nejširší globální akciový index MSCI All Country World odepsal 1,2 %. Z regionálního pohledu se více dařilo akciím rozvinutých zemí, které dle indexu MSCI World oslabily pouze o 0,7 %. Naopak akcie rozvíjejících se trhů dle indexu MSCI Emerging Markets oslabily velice výrazně o 4,7 %.

- Ze sledovaných trhů zaznamenaly největší ztráty akcie v Číně (Hang Seng -6,7 %), Latinské Americe (MSCI Latin America -5,7 %) a Maďarsku (BUX -6,5 %). Pouze dva trhy zaznamenaly kladné zhodnocení a to Turecko (BIST 100 +4,1 %) a Rumunsko (BET +0,5 %.

- Pražská burza dle indexu PX odepsala výrazných 3,9 % a index PX měsíc zakončil na úrovni 1072 bodů.

- Globální dluhopisové trhy výrazně posilovaly. Globální dluhopisový index připsal 1,3 %. Index vládních dluhopisů posílil o 1,6 %, stejně jako index korporátních dluhopisů investičního stupně. Index korporátních neinvestičního spekulativního stupně (high-yield) posílil nepatrně o 0,1 %. Eurovým korporátním dluhopisům se také dařilo velice dobře. Indexy investičního i neinvestičního stupně posílily shodně o 1,1 %.

- České vládní dluhopisy posílily o pěkných 1,1 %. Výnos do doby splatnosti vládního dluhopisu s krátkou dvouletou splatností vzrostl o 0,03 % na úroveň 1,79 %. Výnos do doby splatnosti vládního dluhopisu s dlouhou 10letou splatností naopak výrazně poklesl o 0,13 % na úroveň 1,50 %. Česká výnosová křivka je tak silně invertovananá.

- Polské vládní dluhopisy posílily o 0,1 %, naopak maďarské státní dluhopisy ztratily 0,2 %. Velice se dařilo tureckým vládním dluhopisům, které posílily o masivních 6,3 %.

- Globální komoditní index GSCI ztratil výrazných 10,8 %. Cena ropy Brent poklesla o 11,9 % na 58 dolarů za barel. Cena zlata vzrostla 3,9 % na 1583 dolarů za unci.

- Kvůli negativnímu sentimentu výrazně vzrostla úroveň indexu volatility VIX o 37 % na 18,8 bodů.

Zdroj: Bloomberg

Co jsme dělali v našich investičních portfoliích?

- V rámci asset alokace investičních portfolií jsme v průběhu prosince žádné významné investiční akce neprováděli.

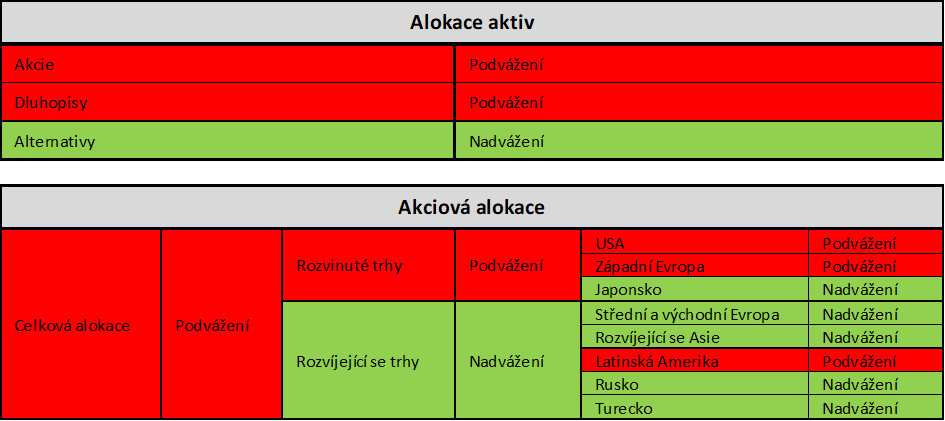

- Celkově máme v rámci asset alokace investičních portfolií vůči srovnávacím indexům (benchmarkům) velice mírné podvážení v akciích, podvážení v dluhopisech a nadvážení v alternativních investicích.

- V akciové složce máme výrazně podvážené USA a naopak výrazně nadvážené rozvíjející se trhy (emerging markets) v čele s rozvíjející se Asií a střední a východní Evropou.

- U českých vládních dluhopisů i nadále udržujeme defenzivní nastavení u úrokového rizika prostřednictvím podvážené durace, tzn. že oproti benchmarku udržujeme průměrnou splatnost dluhopisů kratší.

Jaký je náš investiční výhled na následující období?

- Naše očekávání pro rok 2020 jsou v rámci našeho základního scénáře očekávaného budoucího vývoje opatrně pozitivní.

- Světová ekonomika dosáhla v rámci aktuálního hospodářského cyklu vrcholu na konci roku 2017 a od začátku roku 2018 postupně mírně zpomaluje. Aktuální dynamika a výhled světové ekonomiky jsou tak spíše slabší. Současný růst světové ekonomiky je stále ještě relativně slušný, nicméně postupné zpomalování dynamiky jednoznačně pokračuje, byť měkké indikátory sentimentu začaly v posledních měsících naznačovat, že dno zpomalení může být na dohled. Nicméně například globální průmyslový sektor je na tom stále ještě dosti špatně a platí to především o Německu. Velkým problémem nyní bude samozřejmě také epidemie koronaviru. Těžko prozatím predikovat dopady na čínské a potažmo globální HDP.

- Aktuální konsenzus ekonomů na růst světové ekonomiky v roce 2020 činí dle Focus Economics 2,7 %, takže to velice pravděpodobně žádná hrůza nebude, nicméně rizika prognóz jsou jednoznačně vychýlena směrem dolů, což konec konců na svých posledních zasedáních potvrdily také ECB a Fed. Světovou hospodářskou recesi ekonomové zatím rozhodně nepředpokládají, mírné zpomalování bude nicméně velice pravděpodobně pokračovat. Hlavními tahouny globálního růstu přitom budou i nadále rozvíjející se ekonomiky v Asii v čele s Čínou a Indií. Česká ekonomika byla doposud vůči tomuto globálním a německému trendu docela imunní, výraznější zpomalení přijde nicméně i k nám, s pravděpodobností téměř 100 %. Uvidíme, jak na to zareaguje Česká národní banka, která se prozatím tváří tak, že se nic moc neděje a že úrokové sazby zůstanou stabilní ještě poměrně dlouho.

- Inflace je v USA a především v eurozóně o něco slabší, než by se centrálním bankéřům líbilo. Proto celkově inflační vývoj pro globální finanční trhy, a zejména dluhopisy, stále nepředstavuje zásadní problém. Inflace by se měla i nadále pohybovat mírně pod nebo na 2% inflačních cílech. Zásadní nárůst inflace, zdá se, rozhodně není na pořadu dne.

- Co se týče klíčových centrálních bank, ECB a Fed v lednu nastavení velice uvolněné měnové politiky nezměnily. Také u japonské centrální banky jsme se v posledním období žádné změny nedočkali. Bank of Japan bude i nadále udržovat nulové sazby a nákupy vládních dluhopisů po ještě velice dlouhou dobu, neboť míra inflace se v Japonsku stále pohybuje velice hluboko pod 2% inflačním cílem. Přitom platí, že zejména v eurozóně se v souvislosti s pravděpodobně slabou účinností měnové politiky začalo hovořit o tom, že k podpoře ekonomického růstu by měly být použity masivní fiskální stimuly. Mimo jiné se takto vyjádřila prezidentka Christine Lagargeová.

- Co se globálního akciového výhledu týče, globální akciové trhy za celý rok 2019 posílily dle indexu MSCI All Country World o masivních 24 % silnější. Výrazná změna rétoriky Fedu a ECB v polovině loňského roku pro ně představovala velice silný pozitivní impuls. Domníváme se také, že riziko dalšího zpomalování růstu světové ekonomiky je již v cenách akcií zaceněno. Platí to i pro klíčový faktor pro následující období, tedy obchodní válku mezi USA a Čínou, která bude velice pravděpodobně pokračovat ještě dlouho, byť první fáze obchodní dohody již byla podepsána. Myslíme si nicméně, že tento faktor lze z dlouhodobého pohledu jen stěží predikovat. V dalším období očekáváme mírný akciový růst až stagnaci, neboť valuace jsou celkově již mírně nadprůměrné, navíc dynamika růstu korporátních zisků je stále v mínusu, byť by se měla podle tržních odhadů v letošním roce dostat zpátky do kladných hodnot.

- Z hlediska regionální akciové alokace stále silně preferujeme rozvíjející se trhy (emerging markets) v čele s rozvíjející se Asií a střední a východní Evropou oproti USA. Tento postoj vychází zejména z valuačního hlediska, kdy se domníváme, že americké akcie jsou momentálně silně předražené, přibližně 33 % nad dlouhodobými průměry dle valuačních indikátorů jako P/E, P/B či P/S. Naopak rozvíjející se trhy se obchodují na valuacích přibližně na úrovni dlouhodobých průměrů.

- Na trh českých vládních dluhopisů máme i nadále poměrně opatrný výhled, neboť výnosy do doby splatnosti jsou z historického srovnání stále poměrně hodně nízko, resp. ceny vysoko.

- Co se týče korporátních dluhopisů investičního i neinvestičního stupně, domníváme se, že po velice výrazném cenovém růstu za poslední období již pravděpodobně mají to nejlepší za sebou. Klíčový indikátor atraktivity korporátních dluhopisů, kreditní marže, se totiž nyní pohybují na historických minimech.

- V každém případě musíme i nadále počítat se zvýšenou krátkodobou volatilitou neboli kolísavostí tržní cen všech rizikových aktiv v čele s akciemi.

Mezi aktuální klíčová rizika našeho opatrně pozitivního základního scénáře očekávaného vývoje globálních finančních trhů patří nejistý vývoj epidemie koronaviru, další zásadní vyostření situace v mezinárodním obchodě ve vztahu mezi USA a Čínou, případně EU, rychlejší než aktuálně očekávané postupné zpomalování globální ekonomiky v čele s Čínou, případně výrazný nárůst inflace.

Autor: Michal Stupavský, investiční stratég Conseq

Srovnejte si investice a spoření ZDARMA!

- Snadné a rychlé srovnání

- Spoření s nadstandardním úrokem

- Komplexní srovnání investičních nástrojů

Srovnat investice

Srovnat investice