Srpen na finančních trzích

03.09.2019

Klíčové události ve světě

- 12. srpna na globální finanční trhy negativně dolehla další krize v Argentině. Prezident Mauricio Macri totiž prohrál primárky pro říjnové prezidentské volby. Primárky vyhrál levicový populista Alberto Fernandez. Reakce finančních trhů byla obrovská. V pondělí 12. srpna oslabilo argentinské peso vůči dolaru o 20 %, argentinské akcie v dolarovém vyjádření oslabily o 48 % a masivně poklesly také ceny vládních dluhopisů. Na konci měsíce pak přišlo relativně očekávané, a to devátý default Argentiny neboli bankrot. Vzápětí pak argentinská centrální banka zavedla kapitálové kontroly. Situace tak v Argentině bude kritická ještě velice dlouho.

- V Itálii se rozpadla vláda. Lídr Hnutí severu Matteo Salvini doufal v předčasné volby. Ty se ale nakonec pravděpodobně konat nebudou. Dodejme, že dle historických statistik vydrží vláda v Itálii přibližně pouze rok a půl.

- Dle zpřesněného odhadu Českého statistického úřadu rostla tuzemská ekonomika ve druhém čtvrtletí meziročně o 2,7 %, mezikvartálně pak o 0,7 %. Ve srovnání s prvním předběžným odhadem tak došlo k nepatrné revizi směrem nahoru jen pro mezičtvrtletní růst z 0,6 na 0,7 %. Růst ve druhém čtvrtletí tak nepatrně předčil původní očekáváním trhu ve výši 2,6 % a byl v souladu s odhadem ČNB. Navzdory relativně příznivému číslu vyznívá struktura růstu smíšeně, nad očekávání zpomalily investice a velká část růstu je tažena čistým exportem z titulu zpomalení dynamiky dovozu. Za celý rok 2018 tuzemská ekonomika přidala o 2,9 %, v letošním roce se očekává zpomalení k 2,4 %, v roce 2020 pak růst o 2,2 % v závislosti na dalším vývoji v zahraničí.

- Obchodní válka mezi USA a Čínou hořela naplno. Protivníci si neustále vyměňovali vyjádření ohledně zavádění nových cel. Prezident Trump požádal americké korporace, aby se z Číny stáhly do jiných zemí. Čína reagovala především oslabením juanu nad kritickou hranici 7 juanů za dolar. USA Čínu vzápětí označily za „měnového manipulátora“. Znovu se tak ukázalo, že obchodní válka bude velice pravděpodobně trvat ještě velice dlouho.

- Pokračující holubičí postoj klíčových centrálních bank a zpomalující dynamika světové ekonomiky měly za následek další výrazný růst cen dluhopisů, resp. pokles výnosů do doby splatnosti. Aktuální situace na globálním dluhopisovém trhu je bezprecedentní. Přibližně 30 % všech dluhopisů momentálně nese záporný výnos, ceny jsou tak na historických maximech. Celá německá výnosová křivka je nyní v záporu. Dokonce několik eurových korporátních dluhopisů se spekulativním ratingem (high yield) nyní nese záporný výnos. 100lety rakouská vládní dluhopis méně než 1 %. Celkový globální objem dluhopisů s negativním výnosem nyní činí bezprecedentních 17 bilionů dolarů.

- Vzhledem k pravděpodobnému pokračování uvolněných měnových politik klíčových centrálních bank, včetně možného znovuobnovení programu kvantitativního uvolňování ze strany ECB, tedy nákupy dluhopisů, je dosti pravděpodobné, že dluhopisové výnosy budou dále klesat, resp. ceny budou dosahovat nových maxim.

- Celkově byl v srpnu přítomna zvýšená riziková averze, zejména kvůli obchodní válce, Brexitu a situaci v Itálii. Navíc makroekonomická data překvapovala spíše negativně. Výsledkem byl pokles akciových trhů, byť nijak zásadní.

Vývoj na finančních trzích

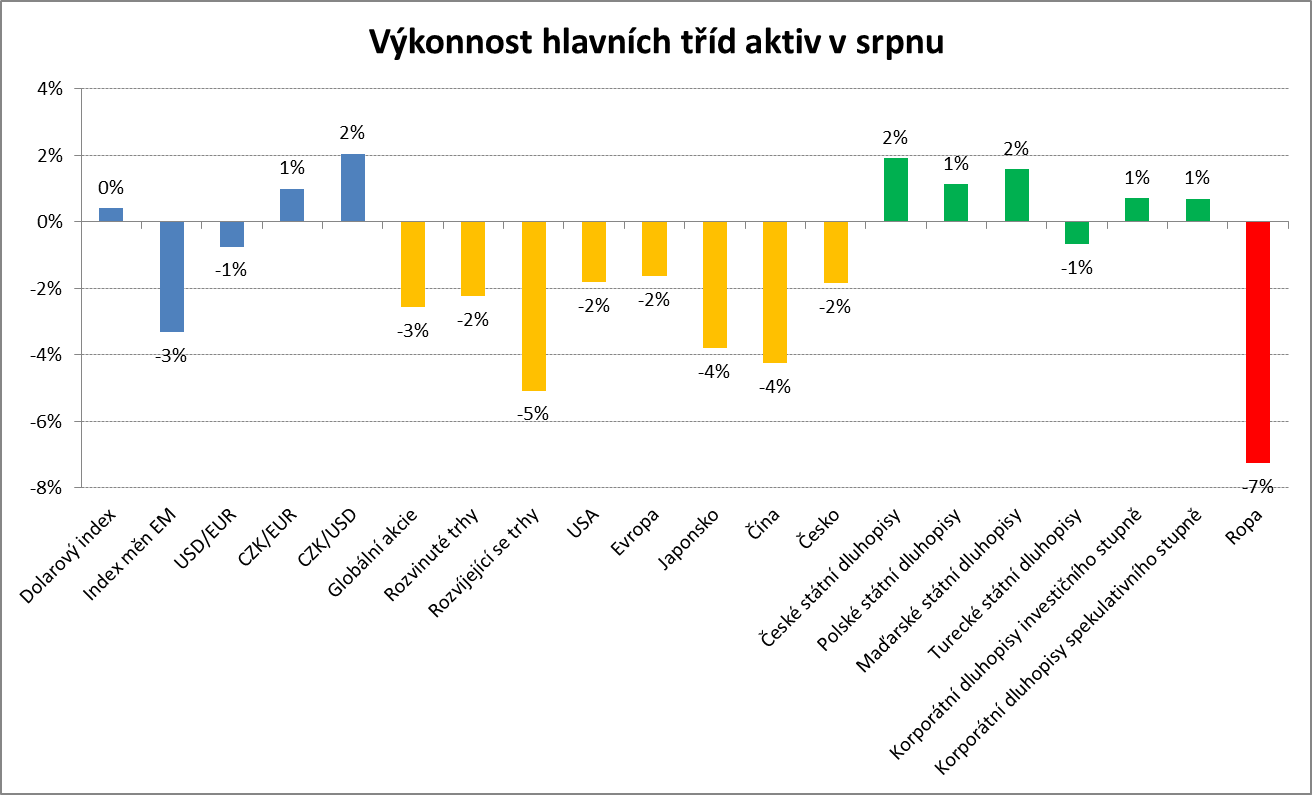

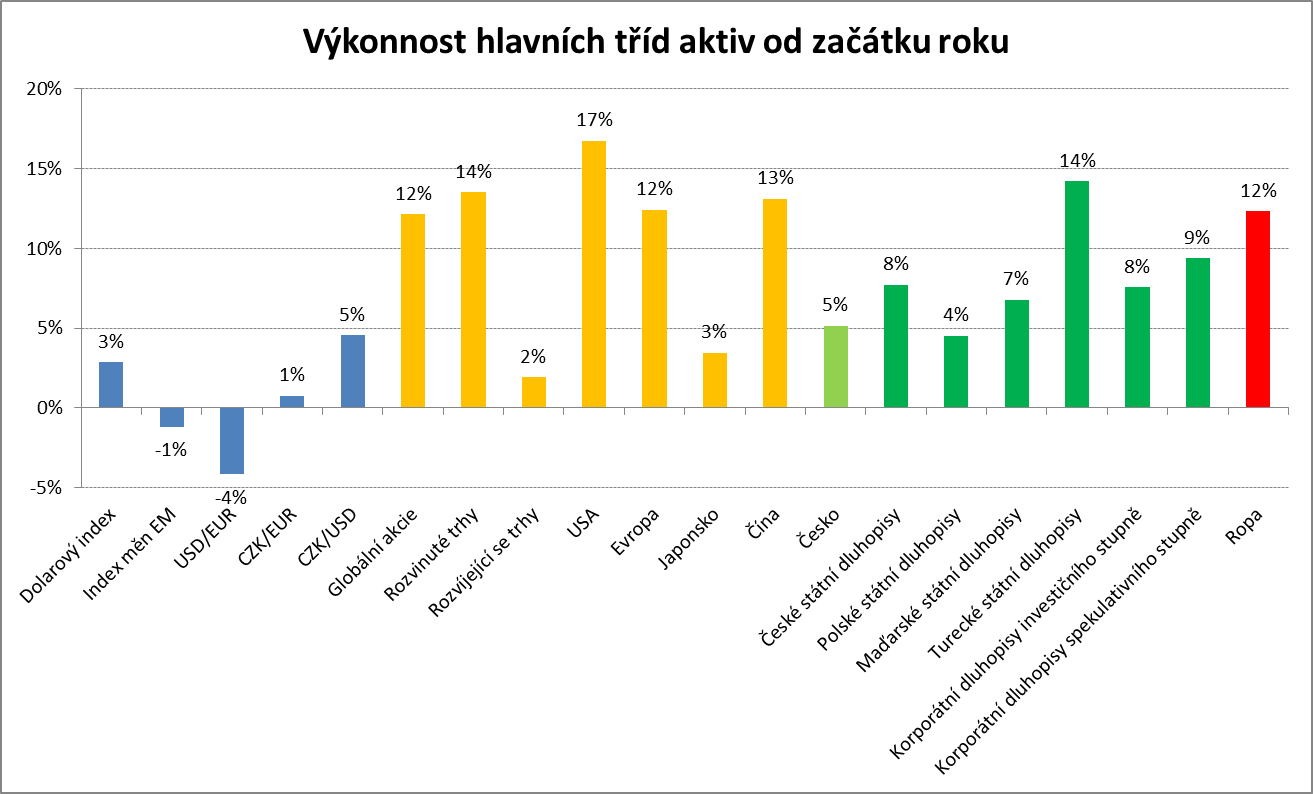

- Zvýšená riziková averze prospívala dolaru. Dolarový index DXY, jenž měří výkonnost dolaru vůči koši hlavních světových měn, posílil o 0,4 %. Vůči euru dolar posílil o 0,7 % na úroveň 1,099 dolaru za euro. Naopak se nedařilo měnám rozvíjejících se ekonomik, jejichž index vůči dolaru oslabil dosti výrazně o 3,3 %.

- Rovněž koruna v prostředí zvýšení rizikové averze oslabovala. Ve výsledku koruna vůči euru oslabila o 1,0 % a vůči dolaru o 2,0 %, a měsíc zakončila na úrovni 25,92 CZK/EUR, resp. 23,48 CZK/USD.

- Akcie v prostředí zvýšené rizikové averze zaznamenaly ztráty. Nejširší globální akciový index MSCI All Country World odepsal 2,6 %. Z regionálního pohledu se opět více dařilo akciím z rozvinutých trhů (MSCI World -2,2 %), naopak akciové trhy rozvíjejících se zemí ztrácely výrazně více (MSCI Emerging Markets -5,1 %). Od začátku roku jsou přitom globální akciové trhy silnější o 12 %.

- Ze sledovaných trhů zaznamenaly mírný zisk pouze akcie v Rumunsku (BET +0,3 %). Největší ztrátu připsala Latinská Amerika kvůli situaci v Argentině (MSCI Latin America -8,5 %). Kvůli obavám z Brexitu si nedařilo ani akciím ve Velké Británii (FTSE 100 -5,0 %).

- Pražská burza dle indexu PX připsala odepsala 1,8 % a index PX měsíc zakončil na úrovni 1037.

- Dluhopisy pokračovaly v růstu. Globální dluhopisový index Bloomberg Barclays připsal zhodnocení 2,0 %. Český vládním dluhopisům se také velice silně dařilo se ziskem 1,9 %. Výnos do doby splatnosti vládního dluhopisu s krátkou dvouletou splatností poklesl o 0,06 % na úroveň 1,07 %. Výnos do doby splatnosti vládního dluhopisu s dlouhou 10letou splatností poklesl o 0,16 % poklesl na úroveň 1,05 %. Česká výnosová křivka je tak zcela plochá.

- Dařilo se i dalším dluhopisům v regionu. Polské vládní dluhopisy připsaly zisk 1,1 % a maďarské vládní dluhopisy připsaly zisk 1,6 %. Naopak turecké vládní dluhopisy zaznamenaly mírnou ztrátu -0,7 %, nicméně od začátku roku připisují velice pěkné zhodnocení 14 %.

- Pozitivně na tom byly také korporátní dluhopisy. Eurový index korporátních dluhopisů investičního stupně posílil o 0,7 % a eurový index korporátních dluhopisů neinvestičního spekulativního stupně (high-yield) posílil o 0,7 %.

- Cena ropy Brent v prostředí zvýšení rizikové averze poklesla o 7,3 % na úroveň 60 dolarů za barel.

Zdroj: Bloomberg

Zdroj: Bloomberg

Co jsme dělali v našich investičních portfoliích?

- V rámci asset alokace investičních portfolií jsme v průběhu srpna přistoupili je zvýšení váhy akcií z neutrální váhy na mírné nadvážení. Tuto investiční akci jsme provedli prostřednictvím nákupu akcií ze západní Evropy, střední a východní Evropy, a rozvíjející se Asie. Domníváme se, že klíčová rizika jako mírné zpomalování růstu světové ekonomiky či obchodní války jsou po srpnových akciových poklesech již v cenách akcií zaceněna. Navíc nakoupené regiony vykazuje relativně nejatraktivnější valuace.

- Akciové nákupy jsme realizovali využitím hotovosti, kterou jsme získali prodejem dluhopisových fondů. Dluhopisovou složku jsme tak ještě více podvážili.

- Celkově tak máme v rámci asset alokace investičních portfolií vůči srovnávacím indexům (benchmarkům) mírné nadvážení v akciích, podvážení v dluhopisech a nadvážení v alternativních investicích.

- V akciové složce máme výrazně podvážené USA a naopak nadvážené rozvíjející se trhy a Evropu.

- U českých vládních dluhopisů i nadále udržujeme defenzivní nastavení u úrokového rizika prostřednictvím podvážené durace, tzn. že oproti benchmarku udržujeme průměrnou splatnost dluhopisů kratší.

|

Asset alokace |

||

|

Akcie |

+ |

Mírné nadvážení |

|

Dluhopisy |

- |

Podvážení |

|

Alternativy |

+ |

Nadvážení |

Jaký je náš investiční výhled na následující období?

- Naše očekávání pro zbytek roku 2019 a rok 2020 jsou v rámci našeho základního scénáře očekávaného budoucího vývoje opatrně pozitivní.

- Světová ekonomika dosáhla v rámci aktuálního hospodářského cyklu vrcholu na konci roku 2017 a od začátku roku 2018 postupně mírně zpomaluje. Údaje o HDP z klíčových ekonomik – USA, eurozóna a Čína – za první dvě letošní čtvrtletí toto mírně zpomalování potvrdily a dle předstihových indikátorů, jako indexy nákupních manažerů PMI, bude toto zpomalování pokračovat i v druhém pololetí.

- Aktuální konsensus společnosti FocusEconomics přitom odhaduje růst světové ekonomiky za celý rok 2019 na úrovni solidních 2,8 %, byť se tento odhad v průběhu času posouvá mírně dolů. V každém případě ale platí, že globální hospodářskou recesi momentálně ekonomický konsensus rozhodně neočekává. Hlavními tahouny globálního růstu budou i nadále rozvíjející se ekonomiky v Asii v čele s Čínou a Indií.

- Inflace je v USA a eurozóně o něco slabší, než by se centrálním bankéřům líbilo. Proto celkově inflační vývoj pro globální finanční trhy stále nepředstavuje zásadní problém. Inflace by se měla i nadále pohybovat mírně pod nebo na 2% inflačních cílech. Výrazný nárůst inflace, zdá se, rozhodně není na pořadu dne.

- Co se týče klíčových centrálních bank, Fed a ECB se posunuly dále k ještě uvolněnější měnové politice. Fed úrokové sazby v červenci snížil a je možné, že další snížení budou následovat. ECB na zářijovém zasedání pravděpodobně úrokové sazby sníží ještě více do záporu a ve hře je také znovuobnovení programu kvantitativního uvolňování, tedy nákupy dluhopisů. Zářijové zasedání ECB investorům napoví více. Naopak u japonské centrální banka jsme se v posledním období žádné změny nedočkali. Bank of Japan bude i nadále udržovat nulové sazby a nákupy vládních dluhopisů po ještě velice dlouhou dobu, neboť míra inflace se v Japonsku stále pohybuje velice hluboko pod 2% inflačním cílem.

- Co se globálního akciového výhledu týče, globální akciové trhy jsou od začátku roku ke konci srpna o 12 % silnější. Výrazná změna rétoriky Fedu a ECB v posledních měsících pro ně představovala velice silný pozitivní impuls. Domníváme se také, že riziko dalšího zpomalování růstu světové ekonomiky je již v cenách akcií zaceněno. Platí to i pro klíčový faktor pro následující období, tedy obchodní válku mezi USA a Čínou, která bude velice pravděpodobně pokračovat ještě dlouho. Myslíme si nicméně, že tento faktor lze jen stěží predikovat. V dalším období očekáváme mírný akciový růst, neboť valuace jsou celkově příznivé, navíc dynamika růstu korporátních zisků by se měla podle tržních odhadů možná už od příští výsledkové sezóny za třetí kvartál dostat zpátky do plusu.

- Z hlediska regionální akciové alokace stále silně preferujeme rozvíjející se trhy (emerging markets) a dále Evropu a Japonsko oproti USA. Tento postoj vychází zejména z valuačního hlediska, kdy se domníváme, že americké akcie jsou momentálně silně předražené, přibližně 25 % nad dlouhodobými průměry dle valuačních indikátorů jako P/E, P/B či P/S. Populární valuační ukazatel indexu S&P 500 EV/EBITDA momentálně činí extrémních 12,1.

- Na trh českých vládních dluhopisů máme i nadále poměrně opatrný výhled, neboť výnosy do doby splatnosti jsou z historického srovnání stále poměrně hodně nízko, přičemž v sprnu dále poklesly.

- Co se týče korporátních dluhopisů investičního i neinvestičního stupně, domníváme se, že po výrazném cenovém růstu od začátku roku již pravděpodobně mají to nejlepší za sebou. Klíčový indikátor atraktivity korporátních dluhopisů, kreditní marže, se totiž nyní pohybují na historických minimech.

- V každém případě musíme i nadále počítat se zvýšenou krátkodobou volatilitou neboli kolísavostí tržní cen všech rizikových aktiv v čele s akciemi.

- Mezi aktuální klíčová rizika našeho opatrně pozitivního základního scénáře očekávaného vývoje globálních finančních trhů patří 1) další zásadní vyostření situace v mezinárodním obchodě ve vztahu mezi USA a Čínou, případně EU, 2) rychlejší než aktuálně očekávané postupné zpomalování globální ekonomiky v čele s Čínou a 3) tvrdý Brexit bez dohody.

Autor: Autor: Michal Stupavský, investiční stratég Conseq Investment Management a.s.

Štítky:

Srovnejte si investice a spoření ZDARMA!

- Snadné a rychlé srovnání

- Spoření s nadstandardním úrokem

- Komplexní srovnání investičních nástrojů

Srovnat investice

Srovnat investice