Měsíčník finančních trhů – Duben 2020

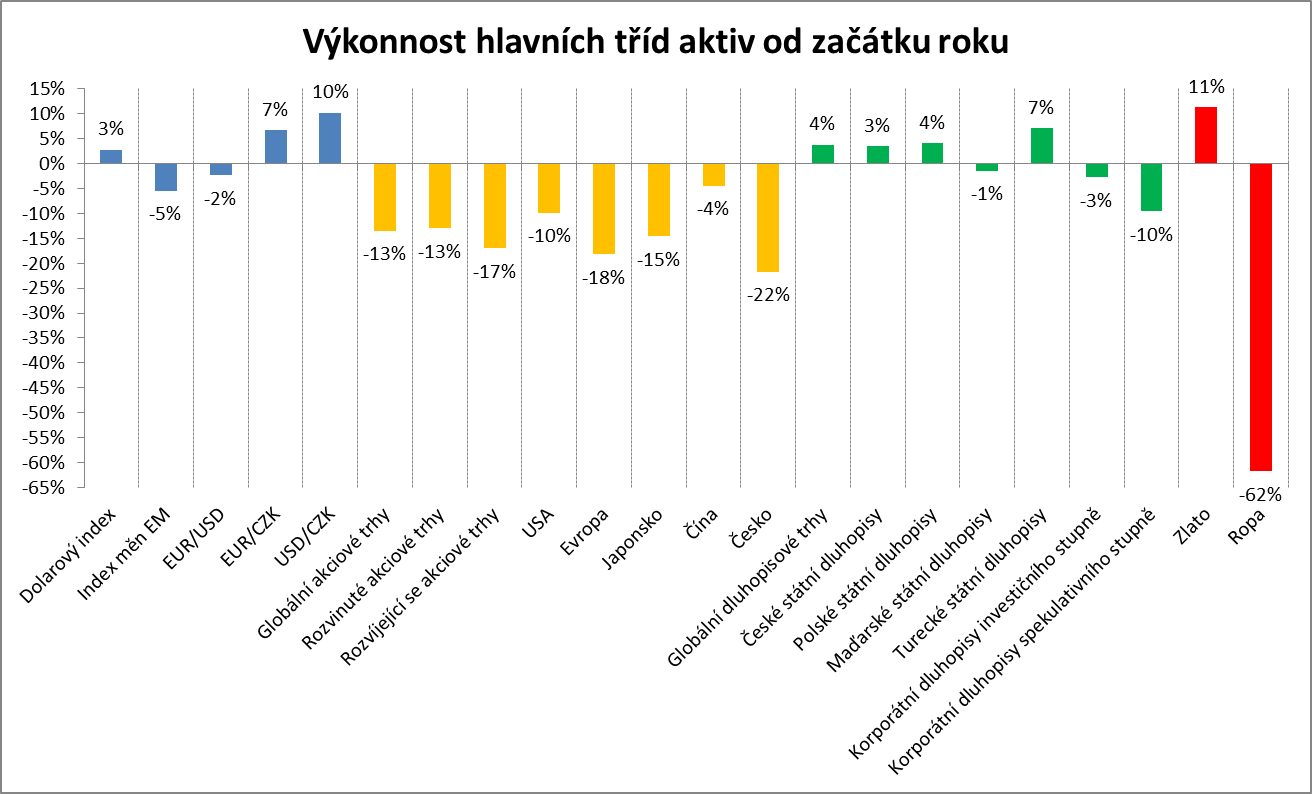

Globální akciové trhy dosáhly lokálního minima kolem 23. března. V tomto okamžiku z historických maxim z 19. února ztratily přibližně 35 %. Americký Fed nicméně na konci března oznámil masivní program kvantitativního uvolňování, objemově násobně větší než při poslední globální finanční krizi 2008-2009. Fed se rozhodl nakupovat prakticky všechny dluhové cenné papíry a v polovině dubna dokonce ohlásil, že začne nakupovat také korporátní dluhopisy s neinvestičním spekulativním ratingem (high-yield). Také Evropská centrální banka svůj program nákupů aktiv také výrazně rozšířila. Ve výsledku se díky masivním monetárním stimulům centrálních bank podařilo situaci stabilizovat a posléze dokonce začaly globální akciové trhy velice silně růst. V dubnu si tak ve výsledku nejširší globální akciový index MSCI All Country World připsal zisk 11 % a od začátku roku je v mínusu už „pouze“ 14 %.

Vývoj na finančních trzích

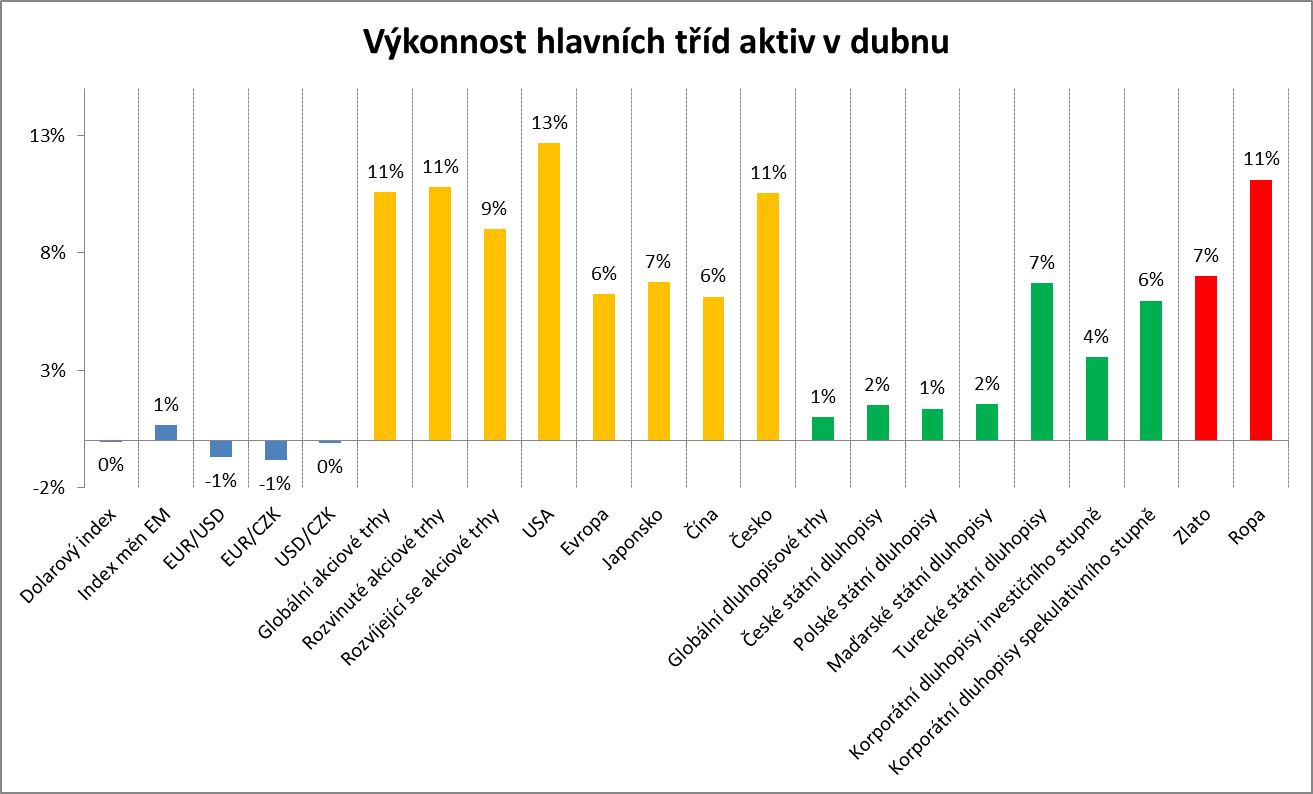

Dolar měl v příznivém tržním sentimentu tendenci ke stabilitě. Dolarový index DXY, jenž měří výkonnost dolaru vůči koši hlavních světových měn, svoji hodnotu nezměnil. Vůči euru dolar posílil o 0,7 % na úroveň 1,096 dolaru za euro. Měny rozvíjejících se ekonomik vůči dolaru mírně posílily, když jejich index vůči dolaru vzrostl o 0,6 %.

Koruna měla mírnou tendenci posilovat. Vůči euru posílila o 0,8 % na úroveň 27,10 CZK/EUR a vůči dolaru o 0,1 % na úroveň 24,92.

Akcie díky masivním monetárním stimulům klíčových centrálních bank a náznakům postupného znovuotevírání ekonomik silně rostly. Nejširší globální akciový index MSCI All Country World připsal zhodnocení 10,6 %. Z regionálního pohledu se opět více dařilo akciím rozvinutých ekonomik, jejichž index MSCI World posílil o 10,8 %. Akcie rozvíjejících se ekonomik dle indexu MSCI Emerging Markets posílily o něco méně o 9,0 %.

Ze sledovaných regionálních akciových trhů nebyl v dubnu ani jeden ve ztrátě. Největší zisky zaznamenaly akcie v Indii (Sensex +14,4 %), Turecku (BIST 100 +12,8 %), USA (S&P 500 +12,7 %) a Rakousku (ATX +11,3 %).

Pražská burza dle indexu PX připsala zisk 10,5 % a index PX měsíc zakončil na úrovni 873 bodů.

Globální dluhopisové trhy také slušně rostly. Globální dluhopisový index připsal zhodnocení 2,0 %, přičemž globální index vládních dluhopisů posílil o 1,0 %. Výrazně se přitom dařilo korporátním dluhopisům. Globální index korporátních dluhopisů investičního stupně připsal zisk 4,8 % a globální index korporátních dluhopisů neinvestičního spekulativního stupně (high-yield) připsal zisk 4,4 %. Index korporátních dluhopisů investičního stupně denominovaných v euru vzrostl o 3,6 % a index korporátních dluhopisů neinvestičního spekulativního stupně (high-yield) denominovaných v euru připsal zhodnocení dokonce ve výši 6,0 %.

Dařilo se také českým vládním dluhopisům, které připsaly zhodnocení 1,5 %. Výnos do doby splatnosti vládního dluhopisu s krátkou dvouletou splatností poklesl o 0,50 % na úroveň 0,63 %. Výnos do doby splatnosti vládního dluhopisu s dlouhou 10letou splatností naopak poklesl o 0,22 % na úroveň 1,30 %. Česká výnosová křivka tak dále zvýšila svůj sklon.

Polské vládní dluhopisy posílily o 1,4 % a maďarské vládní dluhopisy o 1,5 %. Turecké vládní dluhopisy dokázaly posílit dokonce o 6,7 %.

Globální komoditní index GSCI ztratil dalších 9,7 %. Cena ropy Brent obrátila směr a v dubnu vzrostla o 11,1 % na 25 dolarů za barel. Cena zlata dále vzrostla o 7,0 % na 1694 dolarů za trojskou unci.

Kvůli příznivému tržnímu sentimentu výrazně poklesla úroveň indexu volatility VIX o 36 % na 34 bodů.

Zdroj: Bloomberg

Zdroj: Bloomerg

Co jsme dělali v našich investičních portfoliích?

V rámci asset alokace investičních portfolií jsme v průběhu dubna žádné významné investiční akce neprováděli. Celkově máme v rámci asset alokace investičních portfolií vůči srovnávacím indexům (benchmarkům) nadvážení v akciích a naopak podvážení v dluhopisech a alternativních investicích.

V akciové složce máme výrazně podvážené USA a naopak výrazně nadvážené rozvíjející se trhy (emerging markets) v čele s rozvíjející se Asií a střední a východní Evropou.

U českých vládních dluhopisů i nadále udržujeme defenzivní nastavení u úrokového rizika prostřednictvím podvážené durace, tzn. že oproti benchmarku udržujeme průměrnou splatnost dluhopisů kratší.

Jaký je náš výhled na následující období?

Naše očekávání pro rok 2020 byla masivním rozšířením pandemie koronaviru po celém světě výrazně upravena. I nadále jsme opatrně pozitivní, nicméně vzhledem k tomu, že globální akciové trhy jsou momentálně od začátku roku v přibližně 14% mínusu, bude poměrně složité dosáhnout za celý rok výrazně kladného akciového zhodnocení.

Globální ekonomika se momentálně nachází v nejsilnější recesi od druhé světové války. Drtivá většina centrálních bank proto měnovou politiku v průběhu uplynulých týdnů výrazně uvolnila. Americký Fed se dokonce zavázal k neomezeným nákupům dluhových cenných papírů, včetně nákupů korporátních dluhopisů s neinvestičním spekulativním ratingem (high-yield). Centrální banky ve výsledku investičnímu sentimentu výrazně pomohly.

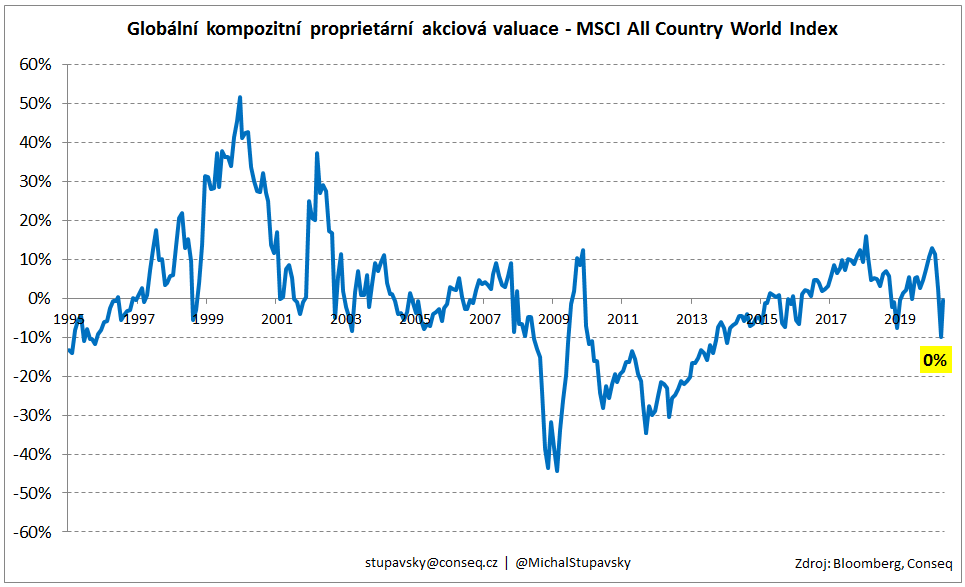

Co se globálního akciového výhledu týče, náš globální akciový alokační model (GEAM) indikuje, že jsme nastavení správně, tzn. že jsme vůči benchmarkům, resp. srovnávacím indexům nadvážení. Po únorovém a březnovém propadu se valuace globálních akciových trhů dostaly na velice atraktivní úrovně, které jsme využili k nákupům. Po silném dubnovém růstu se akciové valuace dostaly výše, přibližně na neutrální úrovně, které pro střednědobý horizont příštích 2-3 let stále indikují solidní očekávané akciové výnosy kolem 8-9 % včetně dividend.

Pokud jde o dluhopisy, i nadále se domníváme, že vládní dluhopisy relativně bezrizikových zemí příliš prostoru pro solidní zhodnocení nenabízejí. Naopak korporátní dluhopisy jsou podle našeho názoru po předchozím silném propadu stále velice atraktivní, což ostatně stále dobře ilustrují kreditní marže, jež se momentálně i nadále pohybují výrazně nad úrovní dlouhodobých minim z přelomu roku.

V každém případě musíme i nadále počítat se zvýšenou krátkodobou volatilitou neboli kolísavostí tržní cen všech rizikových aktiv v čele s akciemi.

Autor: Michal Stupavský, CFA, Investiční stratég Conseq Investment Management

Srovnejte si investice a spoření ZDARMA!

- Snadné a rychlé srovnání

- Spoření s nadstandardním úrokem

- Komplexní srovnání investičních nástrojů

Srovnat investice

Srovnat investice